Panorama mundial

Martes 24 de junio de 2014, p. 32

Hace menos de seis años, la economía mundial fue sacudida por la peor recesión en 80 años, y la recuperación dista mucho de estar completa. Sin embargo, algunos estrategas, entre ellos asesores del presidente estadunidense Barack Obama, se preguntan si el mundo entra en una segunda “gran moderación”, referencia al periodo de mediados de la década de 1980 a mediados de la de 2000, en el cual la economía mundial experimentó crecimiento sostenido y baja inflación. The Economist Intelligence Unit cree que existen diferencias cruciales entre el desempeño de la economía hoy y durante la gran moderación, además de la actual intervención de los bancos centrales en la economía mundial, mayor que entonces.

La primera gran moderación fue resultado de una serie de factores no relacionados. La integración de China en la economía mundial y la reducción de aranceles redujeron el costo de las manufacturas; las nuevas fuentes de productos primarios debilitaron el dominio de los cárteles; las autoridades monetarias, a las que en muchos países se concendió autonomía, ganaron mayor influencia sobre la estabilidad de precios, en muchos casos atacando la inflación; las telecomunicaciones más rápidas permitieron mayor productividad; la subcontratación en el extranjero elevó las utilidades y la inversión, y el insaciable apetito de China por la deuda de EU alimentó un auge del consumo. Durante ese periodo pareció que el ciclo de negocios estaba muerto y que la combinación de crecimiento firme a largo plazo y baja inflación era alcanzable. Pero el concepto de gran moderación, junto con la posibilidad de que jamás volviera a haber una crisis financiera, fue arrasado por la implosión de Lehman Brothers en 2008 y el principio de la recesión mundial.

¿Nuevo periodo de moderación?

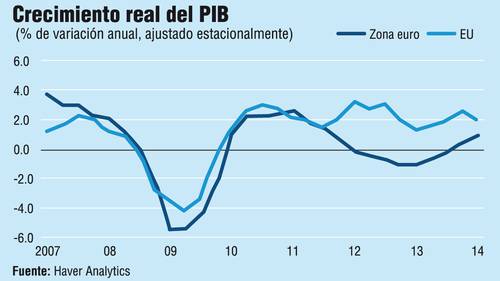

En la medida en que el crecimiento económico mundial ha sido relativamente firme durante entre seis y ocho trimestres, sin indicios de presiones inflacionarias, existen paralelos entre los dos periodos. Prevemos que estas tendencias continuarán durante el resto de 2014. Los mayores mercados del mundo desarrollado, EU, Europa y Japón, crecerán al unísono por primera vez desde 2010. Pero la recuperación de Europa no es pareja y la región está lejos del crecimiento sostenido que caracterizó a la gran moderación. De hecho, la ausencia de presiones inflacionarias es una bendición a medias, pues aumenta la inquietud ante el riesgo de deflación, sobre todo en Europa. Persisten grandes huecos en los mercados desarrollados: el número total de personas con empleo en EU apenas sobrepasó el nivel anterior a la recesión en mayo, y la demanda de crédito entre las empresas de la zona euro lleva dos años de contracción.

Entre las fuerzas que apoyan la estabilidad de precios, los rendimientos de los bonos a largo plazo de EU y GB continuarán bajos y estables, pues la liberación cuantitativa (LC) y la orientación de expectativas hace mucho más fácil predecir los movimientos de las tasas de interés. Está claro, pues, que estamos en un periodo de precios relativamente contenidos, pero no creemos que esto represente el principio de una segunda gran moderación.

¿Qué diferencias hay entre 2014 y 1984?

Poco según la trayectoria actual de la economía mundial, que sugiere que sea permanente, o siquiera estable, a corto plazo. La Fed está en el proceso de reducir su gigantesco programa de compra de activos; la mera insinuación de que pudiese reducir la LC constituyó un gran golpe a los mercados emergentes a mediados de 2013, varios de los cuales se habían acostumbrado a los grandes flujos de capital. Adaptar las economías de India, Indonesia, Turquía y otras a un ambiente de políticas monetarias restrictivas requirió varias rondas de aumentos de tasas de interés domésticas, lo cual frenó el crecimiento económico. Esperamos una nueva ronda de perturbación, aunque quizá no en la misma escala, cuando la Fed se prepare a elevar las tasas por primera vez. Esto podría fácilmente imprimir mayor volatilidad al crecimiento mundial.

También vale la pena observar los rendimientos de los bonos. Por ahora son bajos en el mundo en desarrollo, pero no esperamos que representen el principio de una nueva normalidad. Existe el riesgo sustancial de que suban con rapidez cuando termine la LC en EU y la Fed se enfoque en la restricción. El efecto sería mayor en las economías emergentes, pero no pasará inadvertido en el mundo desarrollado.

La divergencia de desempeño en EU y la zona euro también podría perturbar el ambiente actual. El Banco Central Europeo lleva su tasa de depósito a territorio negativo y anuncia preparativos para adquirir valores con garantía en activos (una especie de LC), indicio de que el panorama europeo es muy diferente del que predecimos para EU. Creemos que pasarán varios años para que la zona euro crezca tan aprisa como EU lo hará en 2014, y aún más si Europa sucumbe a la deflación. La actual aceleración en EU y la zona euro es más una coincidencia que el principio de una prolongada expansión sincronizada.

Creemos posible una mayor divergencia en tendencias inflacionarias. Nuestra previsión de base es una inflación al consumidor muy baja en los próximos años; no esperamos que el promedio global rebase 2.5 por ciento en los cinco años siguientes. Sin embargo, conforme el ciclo de desapalancamiento termine en algunos países desarrollados, es seguro que el gasto aumente y en algunos lugares podrían crearse burbujas en el mercado de inmuebles. También vemos que la amenaza de riesgo moral ha disminuido mucho, en comparación con el periodo de moderación. Aún existe un diferencial de tasas de interés entre los mercados desarrollados y emergentes lo bastante amplio para permitir ganancias a los inversionistas sin tener que recurrir a instrumentos financieros exóticos. Asimismo, los consumidores se mantienen cautelosos.

Políticas monetarias

La mayor diferencia entre los años de la gran moderación y hoy día es el nivel de intervención de los bancos centrales. En aquellos años se logró un crecimiento firme sin generar presiones inflacionarias, lo cual significó que los bancos centrales tuvieron que hacer sólo ajustes mínimos a las tasas de interés. En todo el mundo, el desempeño económico en 2014 es definido por las políticas de los bancos centrales. El BCE hace (al fin) cuanto puede por estimular la zona euro y el Banco de Japón trata de duplicar la base monetaria japonesa para inyectar algún impulso; la Fed apunta a mantener la trayectoria de crecimiento de EU mientras reduce gradualmente su apoyo, y el Banco Popular de China espera propiciar un enfriamiento gradual de la economía del país sin provocar un aumento del desempleo. Es el gran involucramiento de estas autoridades lo que distingue al periodo actual respecto de la gran moderación. La economía mundial aún está apoyada por una política monetaria de estímulo. Sólo cuando el mundo avance sin ayuda podrá resultar válida la comparación con el periodo anterior a la crisis.

Economist Intelligence Unit

Traducción de textos: Jorge Anaya

En asociación con Infoestratégica