México. Comparativo Fiscal 2017

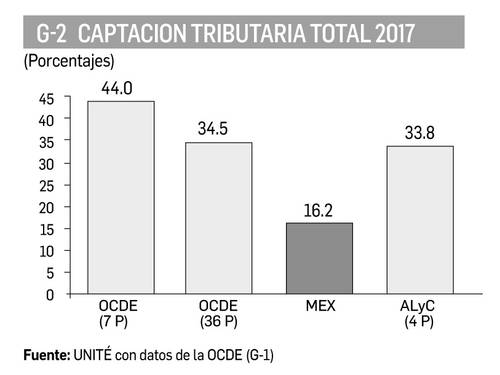

ctualizando nuestro comparativo fiscal con datos 2017 de la OCDE, México continúa apareciendo como uno de los países con captación fiscal más ineficiente e insuficiente del mundo, y por mucho la peor de la OCDE donde los 36 países miembros tienen un ingreso fiscal promedio del 34.5% de su PIB, mientras que México sólo captó 16.2 (Gráfico 1), cifra incluso menor al 16.6% de 2016.

El ingreso fiscal es tan exiguo en nuestro país (16.2 del PIB) que no llega ni a la mitad del porcentaje equivalente mencionado de la OCDE (34.5), ni del 33.8% de los cuatro países latinoamericanos con mejor captación (Argentina, Barbados, Brasil y Cuba), y apenas sobrepasa un tercio del 44% que ingresan los siete países europeos con mejor fiscalidad y más alto desarrollo (Gráfico 2).

Por segmentos tributarios, México se observa particularmente deficitario en el cobro de los impuestos al (alto) ingreso (ISR) de las personas, a la concentración patrimonial, al alto consumo de bienes y servicios, y marcadamente, en las contribuciones a seguridad social (Gráfico 1).

Los grandes consorcios del capitalismo global, con la complicidad de todos (o casi) los gobiernos, se han encargado de erosionar la carga impositiva (ISR) a las utilidades de las empresas por dos vías: a) Multiplicando y tolerando hasta el absurdo los paraísos fiscales que no cobran impuestos, y b) induciendo una competencia a la baja en las tasas aplicadas por las naciones. Con ello se merma la captación adecuada de los estados, se concentra el ingreso en los corporativos, y se amplía la brecha de poder financiero y tecnológico entre empresas chicas y medias, y las grandes y megas.

ISR empresas. Para dar evidencia de esta competencia inducida para bajar las tasas del impuesto a las utilidades empresariales, hemos seleccionado 12 países relevantes con las reducciones aplicadas entre el año 2000 y 2018 (Gráfico 3). Alemania, por ejemplo, redujo su tasa de 42.2 a 15.8%, Canadá de 29.1 a 15, Estados Unidos de 35 a 21, Japón de 30 a 23.2 y Suecia de 28 a 22%. Presentan reducciones moderadas y tasas aceptables: Australia de 34 a 30, Francia de 37.8 a 34.4, y México de 35 a 30%. Tal parece que muchos países quieren convertirse en paraísos fiscales y arrastrar a otros, cuando lo procedente sería que organismos como la ONU (el resto no cuenta) convocaran a un Acuerdo Internacional para homologar este impuesto en todo el mundo, neutralizar los nefastos paraísos y reposicionar las arcas nacionales.

ISR al ingreso personal. Gravar el consumo y los ingresos personales ha sido la política compensatoria a la desgravación de las utilidades. Es por ello que las tasas a los altos ingresos (marginales) se mantienen en los países seleccionados por arriba del 45% salvo en los casos de Estados Unidos 43.7 y México 35%. La mala notica es que no hay millonario que pague estas tasas, pues con una buena ingeniería fiscal y una normatividad laxa a la elusión la carga impositiva se minimiza.

Conocido es el mea culpa de Warren Buffet hace algunos años (siendo el tercer hombre más rico del mundo) que reconoció un ingreso de 62.8 millones de dólares al que su filantropía, donaciones y otras artes convirtieron en una base gravable de 39.8 millones y sobre la cual sólo pagó 6.9 millones (el 17.3%, tasa marginal efectiva de Estados Unidos). Esto es, debiendo pagar 29.2 millones (el 46.5% de su ingreso) su pago real de 6.9 millones fue el 11%, tasa mucho menor al 30% que pagaban su secretaria y sus empleados, acotó. Un ejemplo claro del discreto encanto de la fiscalidad viciada.

Parodiando, podríamos decir que un Estado pobre, sólo será un pobre estado de un pobre país.

UNIDAD TECNICA DE ECONOMIA S.A de C.V. Ciudad de México Tel/fax 5135 6765 [email protected]