Cambio de fortuna

¿Por qué los exportadores de petróleo y los países de Asia oriental están renuentes a gastar?

Ampliar la imagen

Trabajadores de la Corporaci�acional China de Petr�, en el campo Tarim, al noreste de la regi�ut�a de Xinjiang Uygur. El ahorro en los pa�s exportadores de petr� se dispar�la inversi�n el sector privado de Asia emergente, aparte de China, se ha derrumbado FOTO Reuters

Foto: Reuters

Trabajadores de la Corporaci�acional China de Petr�, en el campo Tarim, al noreste de la regi�ut�a de Xinjiang Uygur. El ahorro en los pa�s exportadores de petr� se dispar�la inversi�n el sector privado de Asia emergente, aparte de China, se ha derrumbado FOTO Reuters

Foto: Reuters

Tal vez Japón y China sean las ballenas entre los ahorradores del mundo, pero su superávit sólo totaliza cerca de 40% del déficit de ahorro de EU. El resto procede de un cardumen de pequeños peces. Muchos son economías emergentes, particularmente en Asia y Medio Oriente. Estos países han acumulado un superávit en cuenta corriente por diversas razones. El ahorro en los países exportadores de petróleo se ha disparado y la inversión en el sector privado de Asia emergente, aparte de China, se ha derrumbado.

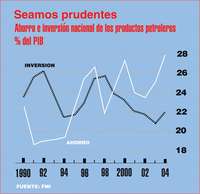

Con frecuencia se ignora el papel de los precios del crudo en los desequilibrios globales de hoy, pero el superávit de ahorro en los países petroleros, en conjunto, es ahora el equivalente más destacado del déficit de EU. En 2004, cuando el precio del petróleo promedió 40 dólares por barril, los exportadores de crudo alcanzaron un superávit colectivo de 207 mil mdd, casi tres veces el de 2001. Hasta este momento del año, los precios petroleros se han elevado y el FMI anticipa que el superávit colectivo de los países exportadores de crudo para 2005 será de casi 400 mil mdd. Eso no debe verse como una sorpresa. Una súbita lluvia de riqueza en ''términos de auge comercial" tiende en un principio a irse al ahorro y no al gasto, y los índices de ahorro nacional en los países exportadores de petróleo se han disparado recientemente (ver tabla).

Pero las naciones exportadoras de crudo han sido excepcionalmente frugales. En realidad sus índices de inversión han caído desde finales de la década de los años noventa. ¿Por qué? Primero, creen que los elevados precios actuales son temporales. Si los precios del crudo fueran a caer a, digamos, 30 dólares por barril, sería prudente no gastar los ingresos extras. Segundo, están determinados a no repetir los errores de los auges petroleros anteriores, cuando el libertinaje puso en apuros a muchos productores de petróleo en el momento en que los precios cayeron. A final de los años setenta Nigeria nadaba en petrodólares, pero a mediados de la década de 1980 llegó con la mano tendida ante el FMI.

Esta vez los países petroleros ricos han instaurado reglas para impulsar la prudencia. Ahora muchos tienen "fondos de estabilización petrolera" a los cuales deben fluir los ingresos extraordinarios. Otros han reforzado sus posiciones fiscales que se veían poco sanas a finales de los noventa, después de un largo periodo de petróleo barato. El gobierno de Arabia Saudita, por ejemplo, ha estado pagando la deuda acumulada durante 17 años de déficit presupuestal. Rusia está pagando a sus acreedores externos.

Esta prudencia podría no durar mucho. Muchos países exportadores de petróleo, particularmente en Medio Oriente, tienen poblaciones jóvenes y una enorme necesidad de infraestructura física y social, así que es probable que la inversión se incremente. Pero ante el recuerdo aún vívido de las pasadas bancarrotas petroleras, ese cambio no será precipitado.

¿Dónde quedaron los tigres?

El superávit de ahorro en Asia oriental y sudoriental es el legado de una bancarrota más reciente y espectacular que la crisis petrolera de los setenta: la crisis financiera asiática de 1997-1998. Hace una década las economías de la región, de las más desarrolladas (como Corea del Sur) a las más pobres (como Tailandia), estaban en una borrachera de inversiones, particularmente en bienes raíces. Varios de estos países se convirtieron en grandes importadores de ahorros, alcanzando déficit de cuenta corriente equivalente a 4% o más del PIB. Cuando la crisis llegó, la inversión se hundió, de representar casi 35% del PIB a menos de 25%. Aunque en forma reciente ha crecido un poco, aún es baja en extremo. En general, ahora la tasa de inversión en Asia oriental y sudoriental está cerca del porcentaje de Japón, país mucho más rico.

El superávit de Asia oriental, en suma, tiene poco que ver con incrementos del ahorro. El índice nacional de ahorro en la región ha permanecido relativamente estable. En tanto que el ahorro corporativo ha crecido, el doméstico ha caído en muchos lugares, debido a cuestiones demográficas y a los esfuerzos del gobierno por impulsar el consumo. En 1998 Corea del Sur ahorró 24% de sus ingresos; en 2003 la cifra había descendido a 4%. El índice de ahorro doméstico de Tailandia cayó del equivalente a 15% del PIB en 1998 a 6% en 2003.

El enigma es por qué la inversión doméstica no se ha recuperado más. Una gran bancarrota iba siempre seguida por un periodo prolongado de ajustes a la hoja de balance y parecía que los índices de inversión no regresarían nunca a los niveles excesivos anteriores a la crisis. Aun así, siete años después de la crisis y a pesar del fuerte crecimiento de los países en desarrollo de Asia oriental, parece extraño que la inversión sea aún tan débil.

Una explicación puede ser que el crecimiento de China es resultado de un cambio mayor en la demanda de inversión del resto de Asia que en cualquier otra parte del mundo. La inversión en los sectores exportadores, en particular, puede simplemente haberse desplazado a China. Sun-Bae Kim, de Goldman Sachs, señala que los índices de inversión en Asia emergente, incluida China, parecen mucho más saludables que en la región fuera de China. .

Pero la mayor debilidad de la inversión en Asia emergente está fuera del sector de exportaciones. El misterio es que ese rápido crecimiento de las exportaciones no se ha traducido en una inversión más alta en el sector doméstico, en especial cuando las tasas reales de interés en la región han sido bajas o incluso negativas durante los tres años pasados.

Muchos analistas culpan a las políticas monetarias asiáticas. Argumentan que, así como un yuan barato distorsionó en forma reciente la economía china y un yen barato distorsionó la de Japón en los primeros años de la década de los ochenta, de la misma manera el resto de Asia está marcado por su adicción al crecimiento inducido por las exportaciones. La prueba reside en la creciente acumulación de reservas de la región, que es una medida de los esfuerzos asiáticos por mantener a la baja sus divisas. De acuerdo con el Banco para Acuerdos Internacionales, con excepción de China, Asia emergente incrementó sus reservas a 147 mil mdd en 2003 y 157 mil mdd el año pasado.

No todo mundo está de acuerdo con este argumento. Jonathan Anderson, de la Unión de Bancos Suizos, sostiene que los bancos centrales de Asia mantienen sus divisas a la baja, no con la intención de fomentar sus exportaciones a expensas del consumo interno, sino porque la demanda doméstica es muy débil.

Cualesquiera que sean sus motivos, no hay duda de que los bancos centrales de Asia se preocupan por la fortaleza de sus monedas. Las circunstancias precisas difieren de país a país. Excepto en Hong Kong, ninguna moneda está ahora ligada al dólar en forma directa. Malasia abandonó su paridad tan pronto como China lo hizo. Con todo, muchas divisas se han movido relativamente poco frente al dólar. Hay un temor generalizado de alejarse mucho y demasiado aprisa.

Los gobiernos de Asia emergente son cautelosos ante otros arreglos rápidos para fomentar la inversión privada o estimular el consumo. Después de todo, fue la excesiva inversión doméstica -debida en parte a una apresurada liberación del sector financiero- la que los embarcó en la primera crisis. Desde entonces han ocurrido otros fiascos. En el periodo 2000-2002, Corea del Sur intentó estimular el consumo a través de tarjetas de crédito. Pero la supervisión y la calificación del riesgo crediticio fueron insuficientes, así que el auge de las tarjetas se convirtió muy rápido en bancarrota.

No obstante, hay algunas señales vacilantes de una mejoría en la demanda doméstica. Los mercados de valores de la región han crecido a mil 600 mdd desde 2001, el equivalente a un tercio del PIB nominal. Los precios de los bienes raíces se recuperaron. Muchas economías de la región han visto encogerse el superávit de sus cuentas corrientes. La disposición de Asia emergente para mandar sus ahorros al extranjero puede haber alcanzado su tope. Pero dada la historia reciente de la región, las probabilidades son de que el ajuste será gradual.

FUENTE: EIU

Traducción de textos: Jorge Anaya