DESPUES DEL NAUFRAGIO

A una década de la crisis de 1995, Banamex ha logrado consolidar una posición de dominio en el sistema financiero. Después de comprarlo en 2001, Citigroup mantuvo al equipo directivo mexicano, lo que marca una diferencia con otras instituciones extranjeras que operan en el país.

María de la Luz González

En mayo de 2001, un

año después

de su frustrado intento por adquirir BBVA Bancomer, Roberto

Hernández,

accionista principal del Banco Nacional de México,

anunció la venta de

Banamex al estadunidense Citigroup, una de las corporaciones

financieras más importantes del mundo.

En mayo de 2001, un

año después

de su frustrado intento por adquirir BBVA Bancomer, Roberto

Hernández,

accionista principal del Banco Nacional de México,

anunció la venta de

Banamex al estadunidense Citigroup, una de las corporaciones

financieras más importantes del mundo.

Citigroup pagó 12 mil 500 millones de dólares por el que es hoy el segundo grupo bancario más importante del país, en una operación cuestionada por haberse concretado mediante la Bolsa Mexicana de Valores, que exentó de impuestos a los antiguos accionistas de Banamex.

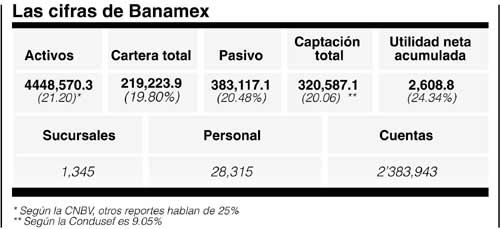

El banco, fundado en 1884, había sido nacionalizado en 1982 y reprivatizado 10 años después, cuando Roberto Hernández y Alfredo Harp Helú, propietarios de Acciones y Valores Casa de Bolsa, pagaron 9 mil 745 millones de pesos por la institución que hoy concentra 25 por ciento de los activos del sistema y poco más de 9 por ciento de la captación total.

Banamex es un exitoso sobreviviente de la crisis financiera de 1995, durante la cual no sólo evitó la quiebra, sino que resultó ser el banco más favorecido por el Fobaproa, al ser incluido en el rescate bancario sin reunir los requisitos para ello, y sumar ese financiamiento a sus activos contables en la venta a Citigroup, en la que los pagarés representaban 58 por ciento del valor del banco.

Al momento de su compra, Banamex tenía activos por más de 35 mil millones de dólares, 8 millones de cuentas bancarias y de fondos de pensiones y una bien establecida marca que su nuevo propietario decidió conservar con el título de "Banamex, miembro de Citigroup", junto con casi todo el equipo directivo, encabezado por Manuel Medina Mora, quien opera con alto grado de autonomía.

El directivo, con 33 años en la institución, tiene también a su cargo las operaciones del grupo en América Latina y del mercado hispano en Estados Unidos. Roberto Hernández y Alfredo Harp, los antiguos accionistas, no sólo se incorporaron como socios minoritarios al Citigroup, sino también a su consejo de administración.

La incorporación a Citigroup no significó un cambio sustancial en el área social de Banamex, que sigue operando con tres organismos no lucrativos: Fomento Social, Fomento Cultural y Fomento Ecológico, todos con el nombre de la firma, a diferencia de BBVA Bancomer, que prácticamente canceló sus actividades de promoción cultural.

Las comisiones

De acuerdo con el análisis Perspectivas de la banca extranjera en México, de la calificadora de riesgos Moody's, Banamex se ha enfocado de manera exitosa en los ingresos por comisiones, como indica su sólido crecimiento en este rubro durante los últimos tres años, en un entorno en el que descienden las tasas de interés y aumenta el riesgo de país.

Este

incremento es un indicador del poder de Banamex para fijar tarifas,

derivado en parte de la fortaleza de su marca, pero también del

incremento sostenido de su volumen de operaciones, superior a 30 por

ciento anual, desde 1995, considera David Olivares Villagómez,

vicepresidente de Análisis Financiero para América Latina

de Moody´s.

Este

incremento es un indicador del poder de Banamex para fijar tarifas,

derivado en parte de la fortaleza de su marca, pero también del

incremento sostenido de su volumen de operaciones, superior a 30 por

ciento anual, desde 1995, considera David Olivares Villagómez,

vicepresidente de Análisis Financiero para América Latina

de Moody´s.

El analista sostiene que la incorporación de Banamex a Citigroup le ha permitido participar de la fortaleza y diversificada rentabilidad de su casa matriz, su disciplinado manejo de riesgo del mercado de crédito y el control de sus gastos operativos, y considera que el haber conservado al equipo directivo dio continuidad a la operación de la filial mexicana.

"Completada la integración de sistemas, la administración puede ahora seguir enfatizando las iniciativas de eficiencia área en la que ya ha mostrado mejoras significativas y la integración estratégica de productos mediante la familia de empresas de Citigroup", afirma.

Sobre el tema de las comisiones, en septiembre pasado la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), aseguró en un estudio que las comisiones que cobran los bancos en México son claramente más altas que las de sus casas matrices en otros países.

La Asociación de Bancos de México, presidida entonces por el director general de Banamex, Manuel Medina, argumentó que las formas de cobro de los servicios bancarios varían de un país a otro y están determinadas por factores como el volumen de operaciones, grado de bancarización y costo regulatorio.

La adquisición de Banamex fue la respuesta de Citigroup a la creciente expansión de la banca española en México y América Latina que, representada por BBVA y Santander Central Hispano (SCH), había comenzado a crecer a fines de la década de los 90, indica un análisis sobre inversión extranjera de la Comisión Económica para América Latina y el Caribe (CEPAL).

"El agresivo ingreso de la banca española y el éxito de sus incursiones hacia nuevos segmentos del mercado, no desarrollados por la banca local, movieron a la estadunidense, especialmente a Citigroup, a expandir su participación regional, propósito que pudo concretar a partir de 2001 con la adquisición de Banamex", agrega el estudio.

Mediante Banamex, que le aporta 10 por ciento de sus utilidades globales, el gigante estadunidense dio un salto hacia la banca de consumo: participa en la principal administradora de Fondos de Pensiones de México, Afore Banamex, que controla 21 por ciento del mercado, y en la quinta mayor aseguradora, Seguros Banamex, así como en la atención al mercado hispano en EU mediante el California Commerce Bank, subsidiaria de Banamex, detalla la CEPAL.

Banamex mantiene una cerrada disputa con BBVA en otros segmentos, por ejemplo, en la banca al menudeo, centrada en las cuentas de nómina, y empujado por la competencia comienza a tener presencia en negocios como el hipotecario.

En 2002 Citigroup fortaleció su participación en América Latina, donde compartía con SCH y BBVA el control de 64 por ciento de la participación total de la banca extranjera, con presencia en los países medianos y grandes de la región, cubriendo todos los segmentos del mercado financiero.

Citigroup tuvo presencia en la región durante un siglo bajo la denominación de Citibank, enfocándose en el segmento corporativo y privado, donde mantiene el liderazgo, sin abandonar el crédito al consumo y los segmentos de tarjetas de crédito y nóminas.

La restructuración que siguió a su fusión con el Traveler's Group, concentrado en la banca de inversión, se orientó a consolidar cuatro segmentos de negocios: crédito al consumo y banca minorista; banca corporativa y de inversión; administración de fondos de pensiones y grandes instituciones estatales y privadas, y las actividades de inversión propias del grupo

De acuerdo con la CEPAL, el Citigroup es la corporación financiera con mayor grado de internacionalización: tiene 270 mil empleados en filiales asentadas en más de cien países, con una cartera de más de 120 millones de clientes, entre empresas, gobierno y personas físicas §